Die Reaktionen auf das Wort Investmentfonds sind höchst unterschiedlich. Für die Einen sind sie ein attraktives Feld, um Geld „arbeiten zu lassen“. Andere sind der Ansicht, dass eine Steuerung von Kapitalflüssen doch sinnvoll ist, um Investitionen in der Wirtschaft zu ermöglichen. Wie sie funktionieren, bleibt dem Großteil der Menschen verborgen. Und selbst die Anleger wissen oft nicht, was für einem System sie da dienen. Wir sollten erkennen, dass Investmentfonds ein exzellenter Spiegel unserer neoliberalen kapitalistischen Gesellschaft sind.

Vorbemerkung: Auch wenn sie auf den grundlegend gleichen Prinzipien praktizieren, ist zu beachten, dass Investmentfonds-Gesellschaften nicht mit Private Equity – Gesellschaften gleich zu setzen sind. Deren Methoden der Geldvermehrung wird Thema eines späteren Beitrags sein.

Oft werden Investmentfonds im Zusammenhang mit Hedgedfonds genannt; wie sich zeigen wird, nicht zu Unrecht. Dabei umgibt das Ganze der Nimbus des Undurchdringlichen, für den Normalsterblichen nicht Verstehbaren. Die verwendeten Termini geben den Rest, um sich als nicht befugt abzuwenden. Das jedoch sollte man tunlichst vermeiden, denn mit Verstehen der Wirkungsweise dieses Geschäfts erhält der Interessent einen eindrucksvollen Einblick über eine der Facetten unseres Finanzsystems und der dahinter stehenden Ideologie, deren Manipulationskraft äußerst effizient die Menschen zu dienlichen Mitspielern eben dieses Systems macht.

Geschäftsidee Investmentfonds

Das Börsenlexikon der FAZ mag stellvertretend für alle Finanzakteure stehen, die in das Räderwerk der Investmentfonds eingebunden sind und man mag dahinter wahrlich nichts Bedenkliches vermuten, wenn man die Zeilen liest:

„Ein Investmentfonds ist ein von einer Kapitalanlegegesellschaft (Investmentgesellschaft) verwaltetes Sondervermögen, das in Wertgegenständen wie Aktien, Anleihen (Renten), Immobilien, Rohstoffen und/oder Derivaten angelegt wird.“ [1]

Dies als Einstieg, schauen wir, was mit obigem Satz vermittelt werden soll. Es tauchen mehrere Begriffe auf:

- Kapitalanlegegesellschaft (Investmentgesellschaft)

- Sondervermögen

- Wertgegenstände (Aktien, Anleihen usw.)

Die Kapitalanlegegesellschaft (KAG) ist gleich zu setzen mit einer Investmentgesellschaft und auch der Begriff Fondsgesellschaft bezeichnet nichts anderes. Dahinter verbirgt sich der Finanzdienstleister – Jener, der dem Kunden verspricht, dessen Geld zu vermehren und das lässt sich auf zweierlei Arten umsetzen. Einmal in dem man neues Geld schöpft. Wer nicht der finanziellen Intermediationstheorie [a1] nachläuft (Banken verleihen nur das Geld der Sparer), zweifelt heute kaum noch, dass Geldschöpfung zuerst über den Kreditschöpfungsprozess der (privaten) Geschäftsbanken und außerdem durch Zentralbanken erfolgt. Alternativ ist die Geldvermehrung nur auf Kosten anderer möglich, denen man Vermögen abnimmt. Das geschieht auch und soll später besprochen werden.

Was ist das für ein System, in dem die Beteiligten ihr Sinnen und Trachten primär darauf konzentrieren, Geld zu vermehren? Wie weit ist das von den tatsächlichen Bedürfnissen von Menschen und Gesellschaften entfernt? Und wollen wir die Augen davor verschließen, dass das Gebaren der kleinen Privatanleger den gleichen Prinzipien folgt wie das der sogenannten institutionellen Anleger, die mit riesigen Vermögen jonglieren?

Ohne Investmentgesellschaft, das halten wir fest, gibt es auch keinen Investmentfonds. Was nun hat es mit dem Sondervermögen auf sich?

„Das bei der Investmentgesellschaft gegen Ausgabe von Anteilsscheinen eingelegte Kapital und die damit angeschafften Vermögensgegenstände bilden ein Sondervermögen. Es ist vom Vermögen der Investmentgesellschaft getrennt. Dadurch soll sichergestellt werden, dass das eingelegte Kapital der Anleger vor dem Zugriff der Investmentgesellschaft selbst und vor dem Zugriff von Gläubigern (im Insolvenzfall) geschützt ist.“ [2]

Die neuen Moloche – Investmentgesellschaften

Was für gewaltige Sondervermögen in Investmentfonds kursieren, zeigt die weltgrößte Investmentgesellschaft Vanguard Group Inc [a2][3]. Auf deren Sondervermögen in Billionenhöhe besteht kein Zugriff von außen (s.o.), sollte Vanguard in Schwierigkeiten geraten. Wem gehört eigentlich dieser in der Öffentlichkeit kaum bekannte Finanzriese, der inzwischen, zusammen mit BlackRock einen Anteil von über 20% an den größten 30 im DAX gelisteten deutschen Unternehmen hält?

| Name | DAX-Wert | Invest.kap. Total |

| 1. BlackRock Asset Mgmt. (Deu) AG | 29,59 | 49,94 |

| 2. Norges Bank Inv. Mgmt. (Nor) | 29,17 | 525,50 |

| 3. BlackRock Fund Advisors | 19,27 | 1.184,64 |

| 4. Deka Investment GmbH | 16,14 | 36,61 |

| 5. Lyxor Asset Mgmt. S.A. | 15,11 | 47,47 |

| 6. The Vanguard Group Inc. | 14,45 | 1.464,53 |

| 7. Deutsche Asset & Wealth Mgmt. Inv. GmbH | 13,01 | 59,03 |

| 8. Capital World Investors (U.S.) | 12,24 | 545,40 |

| 9. Allianz Global Investors Europe GmbH | 11,19 | 57,67 |

Das herauszufinden setzt einige Recherche voraus, da das Gebilde als Holding miteinander verwobener Einzelunternehmen fungiert.

Für EIN Vanguard-Unternehmen wurde ich fündig, die American Vanguard Corp (AVC), hier die Haupteigentümer [5]:

| Eigentümer | Aktien | Gemeldet |

|---|---|---|

| WINTEMUTE ERIC G | 889.437 | 19.02.2015 |

| SODERLIND CARL R | 47.657 | 04.06.2014 |

| JOHNSON GLEN D | 44.773 | 23.05.2014 |

| LEHMAN JAMES | 40.906 | 23.05.2014 |

| DONNELLY TIMOTHY | 39.453 | 23.05.2014 |

Womit die Basis für weitere Recherchen gegeben ist. Die größten institutionellen Anleger sind „alte Bekannte“, insb. BlackRock und Vanguard selbst [6]:

| Eigentümer | Aktien | % Out | Wert* | Gemeldet |

|---|---|---|---|---|

| Price (T.Rowe) Associates Inc | 2.563.776 | 8,80 | 27.227.301 | 31.03.2015 |

| Vanguard Group, Inc. (The) | 1.794.540 | 6,16 | 19.058.014 | 31.03.2015 |

| BlackRock Fund Advisors | 1.633.629 | 5,61 | 17.349.139 | 31.03.2015 |

Man kann sicher davon ausgehen, dass mit weiterer Untersuchung der Unternehmensbeteiligungen ein Netzwerk gegenseitiger Abhängigkeiten, wie gemeinsamer Interessen offenbar wird.

Antrieb des Ganzen: Die Anleger

Ja und wer sind sie – die Anleger? Erst einmal sind es Individuen, Menschen mit ihren ganz eigenen Charakteren und den damit verbundenen Motiven. Es ist demnach auch kein unabänderlicher Mechanismus, der hinter dem Handeln kleiner wie großer (institutioneller) Anleger steht, denn sie haben prinzipiell immer die Freiheit verantwortungsvoll zu entscheiden. Getrieben werden diese Menschen von sehr menschlichen Motiven: Verlustängsten mit resultierendem Egoismus und Gier und dazu Bequemlichkeit (bequem viel Geld verdienen).

Manchem mag das schlicht zu simpel klingen. Was jedoch die Gesellschaften antreibt, ist nun letztlich mal nicht so sehr (wie wir glauben) bewusstes rationales – sondern viel mehr aus dem Unterbewusstsein motiviertes emotionales Handeln. Wie nun werden sie gelockt, die bestens konditionierten Anleger?

Ein kurzer Einblick in das Fondsgeschäft

Prinzipiell wird zwischen zwei Typen von Fonds unterschieden:

-

- Der aktive Fonds, ist der klassische Typ und wird von Fonds-Managern verwaltet und gesteuert

- Passive Fonds sind sogenannte Indexfonds und werden über Computerprogramme gesteuert.

Der zweite Fonds-Typ ist bezeichnend für die Perversion der Geldvermehrung, denn hier ist die Komponente Mensch bei der Entscheidungsfindung, wo Kapital angelegt werden soll, vollständig ausgeschaltet. Einzig das in Programme eingegebene Kalkül, maximalen Profit zu erwirtschaften zählt. Menschen, Tiere, Natur spielen keine Rolle mehr.

Grundlegend kann man sich die „Befüllung“ eines Investmentfonds nun so vorstellen:

-

- Der Fondsmanager (bzw. das Programm) bietet ein Portfolio von Wertpapieren an, bestehend aus Aktien und diversen Arten von Schuldtiteln [a3].

- Er lockt die Anleger mit der Spekulation auf Profit. Es geht dabei nicht um die Verwirklichung einer Unternehmensidee, es geht auch nicht darum, ob eine Unternehmung sinnvoll, sozial oder ökologisch ist. Es geht einzig darum, die eingesetzte Geldmenge zu vermehren. Das Angebot ist also zuerst ein Angebot an Egoismus und Gier des Menschen, die Annahme durch ihn wird möglich durch dessen unterdrückte Empathie.

- Der Anleger übergibt sein Geld einem Fondsverwalter (Fondsmanager), womit ihm ein sogenanntes Depot eingerichtet wird, in dem seine Fondsanteile gehalten werden. Das Depot wird von einer Depotbank gehalten, womit die Verbindung zwischen Investmentfonds und Banken gegeben ist.

- Formal ist die Depotbank verpflichtet, das Geschäft des Investmentfonds zu überwachen. Jedes Kreditinstitut kann als Depotbank fungieren.

- Der Fondsmanager kauft nun damit (z.B.) die Gewinn versprechenden Aktien bei verschiedenen Unternehmen auf und bildet so das Portfolio

- Steigen die Unternehmensgewinne, werden Renditen an die Aktionäre ausgezahlt, das ist die erhofft erfolgreiche Spekulation. WIE der Gewinn erwirtschaftet wurde, interessiert den Anleger i.A. nicht, ist er doch viel zu weit (technisch wie empathisch) von den betreffenden Unternehmen, deren Mitarbeitern und anderen Menschen, die von den Auswirkungen der Wirtschaftstätigkeit betroffen sind, entfernt.

- Einmal jährlich werden die Gewinne an die Anteilseigner ausgeschüttet. Oder die Erträge sind thesaurierend. Dann werden sie wieder angelegt, um weitere Gewinne zu generieren und fließen dem Anleger erst dann zu, wenn er sein Investment auflöst. [7]

- Der Fondsmanager (bzw. das Programm) bietet ein Portfolio von Wertpapieren an, bestehend aus Aktien und diversen Arten von Schuldtiteln [a3].

Das Geld kann außerdem bei Banken angelegt werden, um Zinseinnahmen zu erzielen. Soweit der kurze nüchterne Abriss des Fondsgeschäfts; mehr steckt nicht dahinter.

Es ist eben nur eine Spekulation auf Gewinn.

Wie Fonds-Manager ticken, das demonstriert hier beispielhaft Thorsten Paarmann, der den Europa-Fonds Invesco Pan European Structured Equity verwaltet:

„Die Manager verfolgen eine Strategie, bei der sie sich die einzelnen Unternehmen sehr genau anschauen. Vier Kriterien hält Invesco für besonders wichtig für die Wertentwicklung von Aktien: Gewinnrevisionen, Relative Stärke, Managementverhalten und Bewertung. Aus einem Universum von 800 europäischen Titeln wird für jede Aktie ein Attraktivitätswert errechnet. Ein Ranking entscheidet dann darüber, welche Papiere es ins Portfolio des Fonds schaffen.“ [8]

Lesen Sie das ruhig noch einmal und fragen sich danach: War da irgendwas mit Menschen? …

Sind denn Investitionen nicht gut?

Dieses Argument wiegt für Menschen, die das System nicht durchdringen können, schwer. Denn sind es nicht die Investoren, die den Aufbau von Infrastruktur ermöglichen; von Straßen, Krankenhäusern, Brücken, Sportanlagen, Schulen, Staudämmen, Flughäfen und vielem mehr?

Welches Interesse steht nun wirklich hinter dieser Investitionsstrategie? Der gemeinnützige, allen zugute kommende praktische, vielleicht auch geistige Mehrwert, oder nicht eher die Gewinnerwartung? Die Antwort ist eindeutig; es ist die erwartete Mehrung des eingesetzten Kapitals, die Motivation ist eindeutig egoistisch. Die negativen Auswirkungen dieser gelebten Ideologie wiegen gesamtgesellschaftlich weit schwerer als der Nutzen, der zweifellos auch über solche Investitionsstrategien realisiert werden kann(!). Wobei zu fragen ist: Wer hat hier tatsächlich investiert? Sollte man nicht einen Unterschied machen zwischen der Investition tatsächlicher menschlicher Schöpfer- und Arbeitskraft und dem „Arbeiten“ von Geld?

Wo das Geld „arbeitet“

Die provokatorische Überschrift soll nur noch einmal darauf hinweisen, dass Geld NICHT arbeitet, es sind die Menschen, die arbeiten. Wo aber hoffen Anleger und Fondsgesellschaften nun „ihr“ Geld (woher eigentlich der Anspruch?) vermehren zu können?

Nehmen wir uns hierfür erneut den nach Blackrock zweitgrößten Vermögensverwalter der Welt, Vanguard vor. Auf etwa drei Billionen(!) US-Dollar belaufen sich inzwischen die Assets der Anleger; also deren eingezahlte Gelder. Und es sind vertraute Namen, bei denen die entsprechenden Fonds schlicht durch ihre Kapital-Teilhabe am Unternehmen Macht und Einfluss haben:

„Die Vanguard Group ist mit 5,3 % an Alphabet Inc. (ehemals Google) [Alphabet ist jetzt die Muttergesellschaft von Google] beteiligt. Zudem besitzt sie einen Anteil an PayPal Inc. in Höhe von 5,5 %. An Apple ist die Vanguard Group mit 6,14 % beteiligt (das alleine entspricht Stand 03/2017 einem Wert von 43,2 Mrd. Euro).“ [9]

Wie antisozial Vanguard, seine Kunden wie auch seine Investoren im Verein handeln erkennt man gut am Sitz der Unternehmen. Sowohl die Investment-Gesellschaft wie auch der (gar nicht soziale) Netzwerkbetreiber Facebook und natürlich auch Google: Sie alle sind im größten Steuerparadies der Welt, dem US-Bundesstaat Delaware gemeldet. Welchen Anleger – einschließlich des gutbürgerlichen Kleinanlegers von nebenan – wird das wohl jucken? [10]

Vanguards größter Fonds, der Vanguard Total Stock Market Index Fund ist (Stand Juni 2015 [a4]) mit den dort gehaltenen Aktien sage und schreibe 410 Milliarden US-Dollar schwer. [11]. Das ist ein Betrag, der sich in den Dimensionen des Bruttoinlandsprodukts (BIP) Polens bewegt. [12] Diese Summe ist über Aktienpakete auf mehr als 3000 Unternehmen verteilt. Vanguard füttert (über den Kauf von Bonds) auch den größten Rentenfonds der Welt, den norwegischen Staatsfonds, um Zinsgewinne einzufahren. Mit einer Summe von 840 Milliarden US-$ (Notierung 2017) verspricht der norwegische Staatsfonds zukünftigen Rentnern einen sorgenfreien Lebensabend. [13][14][15]

Prozentual liegt der Anteil an den meisten Unternehmen im Schnitt meist weit unter fünf Prozent. Damit umgehen die Investoren die vorgeschriebene Meldepflicht bei der Bafin. [16] Einfluss definiert sich allerdings nicht allein über diesen hier extrahierten Wert.

Man stelle sich das Ganze wie eine nur einen Spalt geöffnete Tür vor, in der man vage erhaschen kann, wer inzwischen auf den Märkten des westlichen Industrie- und Finanzsektors das Sagen hat. Man bedenke nur, dass Vanguard noch weitere fünf Fonds unter den 10 weltweit größten hat. Schaut man sich die „dicksten Happen“ an, trifft man auf die großen Unternehmen der US-Wirtschaft. Aufgrund der Eigenschaft des (passiven) Fonds ändern sich die Werte ständig, es handelt sich also nur um eine repräsentative Momentaufnahme vom Juni 2015 [17]:

| Unternehmen | Fonds-Kapital in $ |

Untern.swert in $ |

| Bank of America Corp. | 186,188,215 | 3,072,105,548 |

| General Electric Co. | 177,698,245 | 4,845,831,141 |

| Microsoft Corp. | 130,636,999 | 6,121,649,773 |

| Pfizer Inc. | 111,498,187 | 3,874,561,998 |

| Apple Inc. | 103,061,637 | 13,426,870,068 |

| AT&T Inc. | 91,762,469 | 3,169,475,679 |

| Wells Fargo & Co. | 91,235,316 | 5,105,528,283 |

| Cisco Systems Inc. | 90,347,609 | 2,648,088,420 |

| Intel Corp. | 83,814,581 | 2,888,250,461 |

| Exxon Mobil Corp. | 74,238,412 | 6,325,112,702 |

Da der Fonds einzig auf Profit ausgelegt ist und damit moralische Aspekte konsequent ausblendet, sind auch solche Unternehmen im Portfolio [18]:

| Unternehmen | Fonds-Kapital in $ |

Untern.wert in $ |

| Boeing Co. | 11,220,488 | $1,578,702,974 |

| Chevron Corp. | 33,281,703 | $3,428,015,409 |

| Monsanto Co. | 8,555,477 | $1,000,819,699 |

| Raytheon Co. | 5,427,727 | $560,467,090 |

| United Technologies Corp. | 15,257,827 | 1,787,759,590 |

Einerseits wird hier an der Marktmacht der großen Konzerne im Pharmasektor (Merck, Pfizer), der Technologiekonzerne (Chevron, Boeing, General Electric, AT&T), der IT-Marktführer (Intel, Microsoft, Apple, Cisco), des Ölgiganten Exxon und des führenden Saatgutherstellers Monsanto partizipiert. Alle großen Technologieriesen machen ihre Gewinne jedoch außerdem zu einem erheblichen Teil im Rüstungsgeschäft, wobei hier noch Raytheon und United Technologies hinzu zu zählen sind.

Die 59 verschossenen Marschflugkörper der US-Marine auf eine syrische Luftwaffenbasis im April 2017 z.B. bescheren Raytheon, als Hersteller dieser Waffen, ganz sicher einen dutzende Millionen US-Dollar schweren Folgeauftrag durch das US-Verteidigungsministerium. Wenn ein Unternehmen so gut durch staatliche „Folge“-Aufträge im Futter steht, kann es doch für den Anleger keine Zweifel geben, dass sein Geld dort „gut arbeitet“ – oder? Vanguard wickelt das „saubere Geschäft“ für Sie ab. Welcher Anleger kümmert sich um diese Episode bei der Verwaltung seines Portfolios?

Chevron jedoch ist neben Boeing und Halliburton DER Profiteur aller in den letzten 20 Jahren vom Zaum gebrochenen Kriege der US-Administration. All diese Firmen machen Profite über Staatsaufträge und damit auf Kosten des Steuerzahlers, womit sich der Kreis schließt. Ein Investmentfonds ist nämlich ein aktives Instrument der Vermögensumverteilung von unten nach oben. Doch dieser Fonds teilt das Kapital nicht nur in der Industrie auf, denn wir sehen [19]:

| Unternehmen | Fonds-Kapital in $ |

Untern.wert in $ |

| JPMorgan Chase & Co. | 65,985,290 | 4,340,512,376 |

| Citigroup Inc. | 51,012,449 | 2,758,753,242 |

| Goldman Sachs Group Inc. | 7,324,984 | 1,510,340,513 |

| BlackRock Inc. | 1,900,904 | 695,312,665 |

Der Fonds investiert also auch in Investmentbanken und Vermögensverwalter – und zwar die Größten Ihrer Art! BlackRock wiederum hält an genau den oben genannten Konzernen seinerseits Anteile. Eine Verflechtung wird hier erahnbar, die sich noch weit über den Finanz- und Industriesektor hinaus ausdehnt. An dieser Stelle wollen wir aber eine Unternehmung auf keinen Fall vergessen, die ebenfalls im Portfolio des Fonds auftaucht [20]:

| Unternehmen | Fondss-Kapital in $ |

Untern.wert in $ |

| Vanguard Market Liquidity Fund | 1,306,592,367 | 1,306,592,367 |

Über eine Milliarde US-Dollar der Anleger werden in einem Unternehmen verwaltet, das irgendwie gar keines ist. Es ist ja ersichtlich, dass hier ein weiterer Fonds im Spiel ist, der zu 100 Prozent von Vanguard verwaltet wird und dessen „Unternehmenswert“ gleich dem Kapital der Anleger ist. Vanguard selbst (wie auch die dort übliche Finanzsprache) gibt dabei den Fonds als Holding an; also doch als ein Unternehmen. Ein Fonds im Fonds, „umschrieben“ als Holding, was soll das?

Wohin die Reise geht

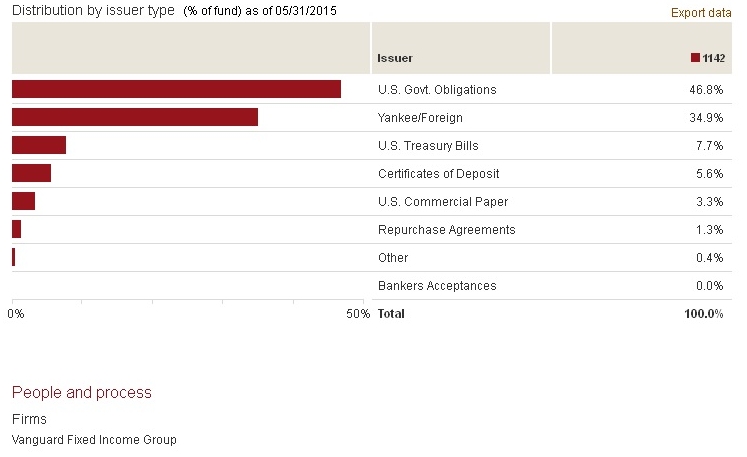

Obige Grafik zeigt das Portfolio dieses irritierenden „Unterfonds“, benamt als Vanguard Market Liquidity Fund, welches mit einem Anteil von 46,8% (also etwa 600 Mill. US-Dollar) durch U.S. Government Obligations angeführt wird. Das sind nichts anderes als Staatsanleihen, also verzinste Schuldverschreibungen, über die sich die immer klammen öffentlichen Haushalte vieler Staaten Geld besorgen, um ihre Kosten kurzfristig decken zu können.

Der (in diesem Falle) US-amerikanische Steuerzahler sorgt also hier mit einem Teil seiner Abgaben direkt für die Dividende der Anleger des Fonds. Weitere 34,8% (rund 450 Mill. US-Dollar) beziehen sich auf Yankee Foreign Bonds – auch nichts anderes, außer dass diese Schuldverschreibungen aus US-Sicht aus dem Ausland kommen. Man darf davon ausgehen, dass es sich um Staatsanleihen anderer Staaten handelt. Der drittgrößte Posten im Portfolio sind U.S. Treasury Bills. Man rate was das ist – richtig, US-Staatsanleihen; in diesem Falle kurzfristige höher verzinste sogenannte Kuponanleihen. Das sind noch einmal 100 Millionen US-Dollar, für deren Zinsen (Dividende der Anleger) der Steuerzahler aufkommt.

Das größte Kapital in ein privates Unternehmen platzierte der Vanguard Total Stock Market Index Fund in die Bank of America – und zwar mit etwa 186 Millionen $. Ansonsten streute er das Risiko über die anderen 3087 Unternehmen. Viermal so viel aber steckte er über den besagten speziellen Fonds in US-Papiere – weil seine Gewinnerwartung dort durch nichts getrübt wurde. Private Investmentfonds sind somit aktive Mitspieler bei der Privatisierung von Volksvermögen und verleihen Staaten Geld – gegen Zinsen. Den Kredit müssen die Staaten letztlich bei Banken irgendwann trotzdem aufnehmen, mitsamt Zinsen. Oder aber sie schröpfen die unteren Schichten der Gesellschaft, die keine Lobby in den politischen Institutionen als Interessenvertretung zur Verfügung haben. Beides wird nicht ewig so weitergehen …

Der Fonds hat, nur mit Schuldverschreibungen von Staaten, etwa 60 Millionen US-Dollar in einem Jahr verdient (bei einem angenommenen moderaten Zins von fünf Prozent). Dieses Geld (da Zins) wurde aber nicht geschöpft und muss irgendwo wiederum als Kredit aufgenommen werden, um weiter dem Schuldendienst nachzukommen. Womit wiederum die Geschäftsbanken als Kreditgeber profitieren. Bei alldem reden wir nur von einem einzigen Investmentfonds (wenn auch dem derzeit größten). Rechnet man den Anteil von Staatspapieren auf das Gesamtkapital von knapp drei Billionen US-$ hoch, mit dem Vanguard hantiert, dann zahlen allein die Staaten (vorneweg die USA) in einem Jahr mindestens 350 Mill. $ (als Rendite) in die Fonds von Vanguard ein. [22]

Hedgefonds – Besonders böse?

Auch Hedgefonds sind Investmentfonds – die größten sind Bridgewater Associates und JP Morgan Asset Management. Der aufmerksame Leser wird sich fragen: Ist JP Morgan nicht eine Bank? Ja – aber eben nicht nur. Hier sieht man, wie komplex und vernetzt das Weltfinanzsystem inzwischen ist. Der bekannteste Hedgefonds-Manager ist sicher George Soros, der sein spekulativ angereichertes Kapital gezielt und weltweit für die Steuerung gesellschaftlicher Prozesse verwendet. [23]

Hedgefonds sind genauso wenig gut oder böse wie „normale“ Investmentfonds. Sie unterliegen kaum einer Regulierung – und nutzen das. Pervers ist, dass sie mit den Wertpapieren selbst spekulieren, um aus Einkauf und Verkauf derselben Gewinn zu erzielen. Und sie spekulieren auf alles, auf Devisen (Währungen), Rohstoffe, auf Ressourcen aller Art – und auf Nahrungsmittel. Da sie hochspekulativ, auf exorbitante Renditen aus sind, agieren sie antizyklisch (gegen den Markttrend).

Ihre Spekulationen sichern sie mit immer weiter zunehmendem Einfluss in Politik und Medien ab. Dort können sie gezielt Informationen absetzen und verbreiten, um den Erfolg zu sichern. Wie die Lemminge ziehen Anleger Vermögen ab, wenn sie Nachrichten über gefährdete Profite erhalten und genauso affektiv und instinktiv platzieren sie das Kapital überall dort, wo neue Gewinne versprochen werden. Das Verhalten „der Masse“ nutzen Hedgefonds aus. Durch die Wirksamkeit solcher „Geschäftsgebaren“ können Hedgefonds sogar Regierungen stürzen.

Man kann es vielleicht so sagen: Hinter Investmentfonds stehen egotistische Anleger und Manager. Hinter Hedgefonds verbergen sich eher so richtig skrupellose Anleger und Manager. Menschen, die jede moralische Schranke beim Geld „verdienen“ gerissen haben. Was sie alle eint, ist das Ausblenden der Opfer ihres profitablen Systems: der ruinierten Umwelt, ausgebeuteter Menschen, Kriegen in aller Welt. Es eint sie übrigens auch mit den „preisbewusst“ einkaufenden Supermarktgängern, welche im gepflegten Mittelklassewagen vorfahren, um ohne nachzudenken die „tollen Angebote“ der Konsumgesellschaft entgegen zu nehmen. Der Unterschied ist rein technischer Natur, das grundlegende Prinzip aber ist gleich.

Doch allesamt sind wir verführt und lassen uns verführen, weil wir die grundlegenden Mechanismen des Finanzystems nicht verstehen und auch deshalb nicht verstehen, dass man mit unseren Emotionen spielt – uns manipuliert. Welcher Sparer, der sein vergleichsweise kleines Guthaben in einen Rentenfonds steckt, um die staatliche Altersrente, welche sich am Existenzminimum bewegt, etwas aufzubessern, kann erfassen, dass auch er Teil einer gigantischen Geldmaschine ist? Seine Ängste um die Zukunft werden erfolgreich getriggert und dann ausgenutzt.

Zumal die „Experten“ – eben weil ihr System so profitabel ist – unermüdlich den Konsumenten weiter das Gehirn aufweichen und aus nachvollziehbaren Gründen Eines auf keinen Fall machen: aufzuklären. Wie so etwas klingt? Hier ein Beispiel:

„Anleger sind sowieso schon in Not: Sie schwanken häufig noch zwischen dem historisch gefestigten Sicherheitsbedürfnis und der inzwischen notwendig gewordenen breiteren Diversifikation ihrer Anlagen. Steuerliche Anreize, die rentierliches Sparen schmackhaft machen, sind deshalb gerade im aktuellen Niedrigzinsumfeld wichtig, damit Anleger und Sparer weiterhin auskömmliche Renditen erzielen können“ [24]

Was die geschwollene Finanzsprache dabei dem Kundigen verrät: Der Staat soll also Anlegern Steuervorteile anbieten, damit diese die gesunkenen Renditen kompensieren können. Steuern sind die Gelder für die sozialen Kassen, Renditen die für die privaten Kassen. Die „Experten“ fordern – ganz im Sinne neoliberalen Gedankenguts – eine weitere Umverteilung von Vermögen; und damit eine weitere Umwichtung der Prioritäten von Solidarität nach Eigennutz.

Nachhaltig nur im Wachstum

Aber gibt es nicht auch nachhaltige Fonds, regional investierend und die Umwelt schützend?

Damit lindern wir nur die Dissonanz, welche die bewusste Wahrnehmung unserer Gier erzeugt, denn Fonds sind nun mal eine Renditemodell (unser primäres Ziel ist der Gewinn über Zinsen) und im Rahmen unseres Finanzsystems dass neue Kredite schöpfen „will“, letztendlich eben der fatale Wachstumstreiber, der unsere Umwelt zerstört. Dieses Modell ist auch schwerlich bis gar nicht kontrollierbar. Was sagt uns also ein Nachhaltigkeitssiegel über den Fonds, auf dem es klebt?:

„Ich kann keine vertrauenswürdigen Siegel nennen.“ Denn Agenturen und Verbände, die die Auszeichnungen vergeben, arbeiten durchweg mit Fondsgesellschaften zusammen, die in der Regel für die Verwendung eines Siegels zahlen. „Zwar werden die Siegel-Anbieter darauf achten, dass die zertifizierten Fonds die Nachhaltigkeitskriterien einhalten, damit das Siegel glaubwürdig ist“, sagt Nauhauser. Dennoch bestehe ein Interessenkonflikt: Denn wenn weniger Fonds das Siegel führen, nimmt der Siegel-Anbieter auch weniger Geld ein. „Wie strikt ein Anbieter die Einhaltung der Vorgaben kontrolliert und Verstöße ahndet, weiß letztlich niemand“ [25]

Fassen wir zusammen: Im Gesamtgefüge unserer gegenwärtigen ideologisch auf Ellbogenmentalität, auf Gier und Eigennutz getrimmten Gesellschaften, fungieren Investmentfonds als wichtiger Teil des dem Kollaps entgegen strebenden Finanzsystems. Gleichzeitig halten sie den manipulierten, egotistisch und damit empathiefrei agierenden Mitspielern den Spiegel vor, ohne dass dem Großteil derer die Bitterkeit des Bildes bewusst wird. Und das sind nicht nur die gern verurteilten Banker und Hedgefonds-Manager. Es sind viele hunderttausend Menschen auch hier in Deutschland, die dieses System der Ausbeutung, zum großen Teil unwissentlich, mit „ihrem“ Kapital füttern.

Dabei sucht der gierende Gedanke an Gewinn auch über Investmentfonds jeden Winkel unseres Lebens heim und zerstört soziale Infrastrukturen und soziales Denken. Er annektiert alle vorstellbaren Ressourcen, um sie privat zu machen; natürliche Ressourcen und geistige Ressourcen. Da aber dieser Gedanke aus uns selbst kommt, sind wir befähigt, uns mit seinen Ursachen und Wirkungen zu befassen.

Es bedarf noch viel Aufklärung und Sensibilisierung für die wichtigen, tatsächlich glücklich machenden Dinge des Lebens – eines grundsätzlichen Umdenkens, bis dieser Zustand, einer der den privaten Vorteil der eigenen Empathie und echter Solidarität für andere Menschen und Wesen überordnet, aus seiner dominierenden Rolle in den Gesellschaften entlassen wird.

Bleiben Sie schön aufmerksam, liebe Leser.

Anmerkungen

(Allgemein) Dieser Artikel von Peds Ansichten ist unter einer Creative Commons-Lizenz (Namensnennung – Nicht kommerziell – Keine Bearbeitungen 4.0 International) lizenziert. Unter Einhaltung der Lizenzbedingungen – insbesondere der deutlich sichtbaren Verlinkung zum Blog des Autors – kann er gern weiterverbreitet und vervielfältigt werden. Bei internen Verlinkungen auf weitere Artikel von Peds Ansichten finden Sie dort auch die externen Quellen, mit denen die Aussagen im aktuellen Text belegt werden. Letzte Bearbeitung: 21. April 2023.

[a1] Die finanzielle Intermediationstheorie besagt, dass letztlich nur die Einlagen der Kunden (Sparguthaben, Anlagen u.ä.) von den Geschäftsbanken genutzt werden, um sie als Kredite auszugeben.

[a2] Im Artikel wird von Vanguard als weltweit größter Investmentgesellschaft gesprochen (Stand 2017). Zwar ist die Bilanz von Blackrock (ebenfalls mit Schwerpunkt auf Investment) nochmal erheblich größer, allerdings betreibt dieses Unternehmen außerdem seine Geschäfte im Bereich Finanzberatung, sowohl für Unternehmen als auch für Staaten — und auch für die Europäische Zentralbank(!). Aus diesem Grund verwendet man bei Blackrock im allgemeinen den euphemistischen Begriff Vermögensverwalter.

[a3] Ein Schuldtitel ist, vereinfacht gesagt ein Versprechen oder ein Vertrag, um eine Schuld zu verzinsen (mit Aufpreis zurück zu zahlen). [26]

[a4] Die ermittelten Zahlen sind inzwischen zwei Jahre alt, aber trotzdem aussagekräftig genug, um das hinter dem „Erfolg“ von Investmentfonds stehende Prinzip verständlich machen zu können.

[Allgemein] Obiger Artikel wurde am 27.6.2015 erstmalig veröffentlicht, im Juni 2017 vollständig überarbeitet, so vorab bei rubikon.news online gestellt und nun auch hier erneut präsentiert.

Quellen

[1][2] Investmentfonds; FAZ.NET-Börsenlexikon; http://boersenlexikon.faz.net/investme.htm

[3] The Vanguard Group; englischspr. Wikipedia; 25.6.2015; https://en.wikipedia.org/wiki/The_Vanguard_Group

[4] Investoren der Deutschland AG; Juni 2014; Ipreo Ltd, DIRK e.V.; https://www.dirk.org/dirk_webseite/static/uploads/Ipreo%20%20DIRK%20-%20DAX-Studie%20Juni%202014%20%28final%29.pdf

[5][6] AVD; 27.6.2015; Yahoo – Finanzen; https://de.finance.yahoo.com/q/mh?s=AVD

[7] 14.6.2017; https://www.oenb.at/docroot/risiko_ertrag/wissensboerse/factsheets-investmentfonds.html

[8] Die besten Fondss der Welt; C.Platt, A.Zehbe; 13.3.2015; http://www.finanzen.net/nachricht/fonds/Raus-aus-der-Zinsfalle-Serie-Teil-1-Die-besten-Fondss-der-Welt-4199295

[9] 12.6.2017; https://de.wikipedia.org/wiki/The_Vanguard_Group

[10] Moritz Gottsauner-Wolf; 13.7.2016; https://kurier.at/wirtschaft/bankomatbetreiber-euronet-von-einer-steueroase-in-die-naechste/209.630.523

[11] Die 10 größten Fondss der Welt; 25.2.2015; http://de.e-fundresearch.com/funds/artikel/23830-die-groessten-fonds-der-welt

[12] 14.6.2017; https://de.statista.com/statistik/daten/studie/14410/umfrage/bruttoinlandsprodukt-bip-in-polen/

[13] 10.6.2015; http://www.faz.net/aktuell/finanzen/fonds-mehr/vanguard-total-bond-market-ist-groesster-rentenfonds-der-welt-13584155.html

[14] Vanguard-Geschäftsbericht 2016; https://global.vanguard.com/portal/site/loadPDF?country=no&docId=953

[15] 1.7.2017; https://de.wikipedia.org/wiki/Staatlicher_Pensionsfonds_(Norwegen)

[16] Blackrock – Oder die Macht der Schattenbanken; Heike Buchter; S.20; 2015; Campus-Verlag; ISBN 978-3-593-50458-2;

[17][18][19][20][21][22] Vanguard Total Stock Market Index Fund Investor Shares; 26.6.2015; https://personal.vanguard.com/us/funds/snapshot?FundId=0085&FundIntExt=INT

[23] George Soros; Wikipedia de; 26.6.2015; https://de.wikipedia.org/wiki/George_Soros

[24] 2016; Union Investment; https://www.die-summe-des-vertrauens.de/wege-in-zinslosen-zeiten/

[25] Olaf Wittstock; 2016; https://www.greenpeace-magazin.de/gewinn-mit-reinem-gewissen

[26] Was sind Schuldtitel?; 19.9.2014; http://www.denmandq.com/was-sind-schuldtitel/

[Titelbild] Autor: Gerd Altmann; https://pixabay.com/de/dollar-scheine-geldscheine-währung-2342867/; Lizenz: CC0

Hallo Ped,

weil ich hier im Beitrag auch von Monsanto lesen konnte, das so gern Bayer übernehmen will für „zarte“ 66 Mrd $, ein kurzer Ausflug zum Thema Glyphosat.

Heute, am 7.Juli erlaubt sich doch wirklich der US-Bundesstaat Kalifornien Glyphosat auf die Liste der Stoffe zu setzten, die im Verdacht stehen, krebserregend zu sein.

https://oehha.ca.gov/proposition-65/crnr/glyphosate-listed-effective-july-7-2017-known-state-california-cause-cancer

Die Anfechtung vor einem Gericht durch Monsanto war erfolglos und auch die Eintragung in die Liste konnte nicht aufgeschoben werden.

Also in Kalifornien muss Glyphosat jetzt mit die Warnhinweis krebserregend gekennzeichnet werden.

Noch im Juni konnten sich Befürworter und Gegner von Glyphosat in der europ. Kommission konnten sich nicht über eine endgültige Zulassung einigen. Zumindest vorläufig darf dieses Zeug 18 Monate, also bis Ende 2018, weiter verwendet werden. Ist ja auch nicht so gesundheitsschädlich, wie alle behaupten. So zumindest lese ich die Analyse der ECHA (European Chemicals Agency), die in Glyphosat keinen krebserregenden Stoff sehen.

https://echa.europa.eu/de/-/glyphosate-not-classified-as-a-carcinogen-by-echa

Na wenn die das sagen und bei unseren hohen Umweltstandards im Vergleich zu den USA (Siehe TTIP-Diskussionen).

Gut, dass wir diesen Mist noch 1,5 Jahre auf unsere Felder kippen dürfen. OK, hätten auch 15 Jahre sein können. Sehen wir es positiv.

Nun wieder zurück zu den Investment- und Hedgefonds.

Der Verkauf und die Überweisung von 66 Mrd. $ ist schon einmal ein riesiges Geschäft. Jetzt kommt kurz vor Abschluss der Fusion der erste US-Bundesstaat mit der Feststellung um die Ecke, dass das von Monsanto großartig verkaufte Roundup krebserregend ist. Die Revision vor dem nächst höheren Gericht läuft zwar, aber es ist schon ein erster Hinweis darauf, dass nun Schadenersatzklagen vorbereitet werden. Die Beträge, die bei Schadenersatz in den USA gezählt werden müssen, sind meist nicht gerade als günstig zu bezeichnen. Analitik hat es in diesem Beitrag bereits beschrieben, was passieren kann:

http://analitik.de/2017/06/03/bayer-uebernahme-von-monsanto/

Wenn also Bayer nicht noch die Reisleine zieht und den Kauf stoppt, sei es selbst oder durch das Kartellamt, kauft Bayer ein Berg von Schadenersatzklagen in Milliardenhöhe. Durch die anstehenden Gerichtsverfahren verschleppt Monsanto zumindest die Zulassung von Schadenersatzklagen, bis die oben genannte Einklassifizierung als krebserregende Substanz rechtskräftig ist. Ende 2017, also der Zeitpunkt, an dem Bayer Monsanto übernommen haben will, wird diese Entscheidung noch nicht getroffen sein.

Wenn ich es richtig verstanden habe, arbeiten Hedgefonds antizyklisch. Ob es da schon Wetten auf die Pleite von Bayer gibt? Die Bayer-Aktie hat im letzten halben Jahr 8,2 % zugelegt (war vor einem Monat sogar bei 20 %, ist aber Ende Juni auf den jetzigen Stand gefallen). Eigentlich keine schlechte Rendite, wenn man investiert hat. Wir werden es sehen.

Viele Grüße,

Matthias (BT)